EKT Vadybos įžvalgose #40 UAB „Ekonominės konsultacijos ir tyrimai“ partneris, sertifikuotas vadybos konsultantas Darius Dulskis kalbina privataus kapitalo fondų valdymo bendrovės UAB “LitCapital“ partnerį Arvydą Saročką.

Gerb. Saročka šiame interviu atsako į mūsų klausimus:

- Kaip jūs galėtumėte apibūdinti privataus kapitalo fondų bei rizikos kapitalo fondų rinką Lietuvoje?

- Kaip galėtumėte paprastai apibūdinti rizikos kapitalą kaip instrumentą verslui?

- Ar rizikos kapitalas, kaip įrankis privačių įmonių verslo plėtros finansavimui, pakankamai gerai žinomas Lietuvoje?

- Kuo rizikos kapitalas kaip įrankis patrauklus Lietuvos bendrovėms?

- Jūsų nuomone, rizikos kapitalo fondų rinka Lietuvoje menkai išsivysčiusi. Kokios svarbiausios priežastys tai lemia?

- O kokie kiti veiksniai įtakoja šios rinkos vystymąsi?

- Ar rizikos kapitalas yra pakankamai prieinamas Lietuvos bendrovėms?

- Jei rizikos kapitalo pasiūlos Lietuvoje praktiškai nėra, tai kokie kiti instrumentai prieinami Lietuvos bendrovėms?

- Kaip galėtumėte įvertinti Lietuvos rinką finansinių ar strateginių investuotojų požiūriu?

- Kokie sektoriai ar verslai labiausiai domina investuotojus?

- Kiek tokių sandorių, kuriuose buvo panaudotas rizikos kapitalas, buvo Lietuvoje per pastaruosius keletą metų?

- Nuo Jūsų fondo veiklos pradžios pasaulio ir Lietuvos finansų rinkose įvyko daug reikšmingų pokyčių ar net sukrėtimų. Kaip tai paveikė rizikos kapitalo rinką?

- Jūsų bendrovės valdomas fondas yra įsteigtas pagal JEREMIE programą – t. y. galima vertinti šį fondą kaip rizikos kapitalo instrumento prieinamumo didinimą Lietuvos bendrovėms ES iniciatyva?

- Per keletą metų fondo veiklos investavote lėšas į 5 Lietuvos bendroves. Kaip vertinate savo veiklos rezultatus?

- Kaip vertinate Lietuvos verslo įmonių brandą iš Jūsų verslo perspektyvos? Ar verslo įmonės pasirengę efektyviai bendradarbiauti pritraukiant rizikos kapitalą?

- Kokie pagrindiniai Jūsų darbo etapai nuo pirmojo kontakto su įmonės atstovais iki susitarimo dėl investicijų? Kokius namų darbus turėtų pasirengti įmonės, galvodamos apie rizikos kapitalo pritraukimą?

- Fondo investicijos apima pakankamai skirtingas sritis. Tuo pat metu tai pakankamas iššūkis Jums kaip fondo valdytojams, nes reikia išmanyti rinkos situaciją, konkurenciją, klientų specifiką, technologijas pakankamai įvairiose srityse?..

- Jau pati “rizikos kapitalo“ sąvoka sako, kad prisiimate tam tikrą riziką. Kaip prižiūrima įmonės, į kurią investavote, veikla?

- Kaip vertinate Lietuvos ekonomikos vystymosi perspektyvas artimiausiu metu (2 – 3 metų laikotarpiu)? Kokie pagrindiniai iššūkiai su kuriais Lietuva gali susidurti? Kokius Lietuvos ekonomikos sektorius vertinate kaip perspektyviausius?

- Ir pabaigai – gal galėtumėte trumpai apibūdinti – kokie LitCapital fondo artimiausi veiklos planai?

Atkreipiame Jūsų dėmesį, kad, skaitytojų pageidavimu, nuo 2013 – ųjų metų publikuosime EKT Vadybos įžvalgas tiek pilnu tekstu, tiek atsisiunčiamu formatu, kurį #40 rasite čia: EKT_Vadybos_izvalgos_40.

Malonaus skaitymo!

Darius Dulskis, EKT:

“Kaip jūs galėtumėte apibūdinti privataus kapitalo fondų bei rizikos kapitalo fondų rinką Lietuvoje?“

Arvydas Saročka: “Privataus kapitalo fondų, kurių viena atšakų yra ir rizikos kapitalo fondai, veikla Lietuvoje prasidėjo jau prieš gerą dešimtmetį (BPPF, BaltCap, Askembla, Hanseatic (BALAEF), BSEF, SEB Rizikos kapitalas, kt.). Tačiau iki 2010 m. aktyvių būtent rizikos kapitalo fondų šalyje nebuvo apskritai. Sunku pasakyti, ar tai yra priežastis, kodėl ši rinka yra menkai išsivysčiusi, ar greičiau pasekmė, to, kad paklausa tokio pobūdžio kapitalo produktams iki šiol šalyje nebuvo ir vis dar nėra pakankamai didelė. Rizikos kapitalas, kaip verslo finansavimo instrumentas Lietuvoje, yra dar pakankamai jaunas ir realiai suaktyvėjo tik 2010 m., Europos Sąjungos ir LR Vyriausybės inicijuotos JEREMIE finansų inžinerijos programos dėka, kurios rezultatas – 3 rizikos kapitalo fondai, administruojami trijų nepriklausomų fondų valdytojų – LitCapital Asset Management, BaltCap ir Practica, investuojantys į Lietuvoje veikiančias įmones ir projektus”.

Darius Dulskis, EKT:

“Kaip galėtumėte paprastai apibūdinti rizikos kapitalą kaip instrumentą verslui?“

Arvydas Saročka: “Tai profesionalus finansinis investuotojas, investuojantis jam patikėtas kitų investuotojų lėšas pagal labai konkrečias ir griežtas taisykles į vieno ar keleto konkrečių sektorių (dažniausiai technologinių) ankstyvos stadijos (kūrimo / vystymo) perspektyvius, spartaus augimo potencialą turinčius, verslus. Tai investuotojai, gerai suprantantys sektoriaus, į kurį investuoja, tendencijas ir dinamiką, mokantys skaičiuoti ir nebijantys rizikuoti, t. y. lėšos ne skolinamos už įkeičiamą turtą, o investuojamos į akcinį kapitalą”.

Darius Dulskis, EKT:

“Ar rizikos kapitalas, kaip įrankis privačių įmonių verslo plėtros finansavimui, pakankamai gerai žinomas Lietuvoje?“

Arvydas Saročka:“Mano nuomone šis verslo finansavimo instrumentas yra vis dar nepakankamai gerai žinomas ir dažnai painiojamas su anksčiau veikusiais ar tebeveikiančiais kitais privataus kapitalo žaidėjais (pvz. Svertinio išpirkimo, angl. “buy-out“ fondais), kitų finansinių institucijų siūlomais produktais, privačių investuotojų siūlomais investiciniais sprendimais. Tokių žaidėjų Lietuvoje galima rasti ne taip mažai – tai turtingi privatūs asmenys, aktyviai ieškantys verslų įsigijimui (investavimui), vietiniai ir regioniniai svertinio išpirkimo fondai, incvesticiniai bankai (EBRD, EIB, Finasta), investicinės/pramoninės grupės (Invalda, Žabolis ir partneriai, NDX Energija, Scaent Baltic, EVA grupė, Baltvesta, MG Baltic, BT Invest, Achema, Hermis Capital (nebevykdo aktyvios veiklos) ir kiti. Iš pirmo žvilgsnio, rizikos kapitalo fondų veiklos modelis gali pasirodyti gana panašus, bet investavimo strategija ir darbo principai iš tiesų gali ženkliai skirtis“. Darius Dulskis, EKT:

“Kuo rizikos kapitalas kaip įrankis patrauklus Lietuvos bendrovėms?“ Arvydas Saročka: “Rizikos kapitalo fondų, kaip ir bet kokio kito kapitalo finansavimo, nauda įmonei gali būti labai įvairi, bet nėra garantuota ir besąlyginė – svarbu pasirinkti konkrečiam atvejui tinkamiausią investuotoją, ne tik turintį pakankamą finansinį pajėgumą (jie būna skirtingi), įmonės poreikius atitinkančią formalią investavimo strategiją, bet ir turintį adekvačią patirtį bei verslo ryšius, susijusius su įmonės veiklos sektoriumi (projektu), keliamais plėtros tikslais. Ne paskutinę rolę vaidina ir žmogiškas faktorius – niekada nereikia pamiršti, kad už bet kokio Fondo ar bet kokios įmonės pavadinimo veikia konkretūs gyvi žmonės. Jei “chemija“ tarp konkrečių žmonių neveikia, tikėtis didelės naudos ar sėkmės iš bendradarbiavimo su tokiu investuotoju (rizikos ar bet kokio kitokio kapitalo) nederėtų…”

Darius Dulskis, EKT:

“Jūsų nuomone, rizikos kapitalo fondų rinka Lietuvoje menkai išsivysčiusi. Kokios svarbiausios priežastys tai lemia?“

Arvydas Saročka:“Vertinant rizikos kapitalo rinką, išskirčiau šias svarbiausias priežastis, kurios lemia menką šios rinkos išsivystymą Lietuvoje:1. Europos sąjungoje yra labai gerai išvystyta tradicinė bankininkystė, skirtingai nei JAV, kur daug geriau išvystytos kapitalo rinkos. Dėl šios priežasties kapitalo rinkos produktams, tokiems kaip rizikos kapitalas, daug sunkiau skintis kelią iki galutinio kliento – verslo savininko (akcininko) ne tik Lietuvoje bet ir kitose ES valstybėse;2. Lietuva, lyginant su kitomis ES šalimis, yra labai jauna ekonomika, kurioje vis dar dominuoja pirmoji verslo savininkų (steigėjų) karta. Verslų steigėjai dažniausiai yra kur kas labiau emociškai prisirišę prie savo įmonių ir dažnai nemato galimybių kitiems investuotojams, taip pat ir rizikos kapitalo fondams, tapti jų verslo dalininkais. Žvelgiant iš demografinės perspektyvos – laikas aktyvesnei verslo savininkų kartų kaitai ateis tik po 10 – 20 metų, todėl tai atsispindi ir Lietuvos kapitalo rinkos dinamikoje;3. Lietuva, kartu su visomis Baltijos šalimis, tarptautinių kapitalo rinkų požiūriu, yra nykstamai maža ir, deja, jau praradusi spartaus augimo potencialą rinka”.

Darius Dulskis, EKT:

“O kokie kiti veiksniai įtakoja šios rinkos vystymąsi?“

Arvydas Saročka:“Be aukščiau minėtų priežasčių yra eilė ir kitų subjektyvesnių ir / ar laikinų aplinkybių, lemiančių šios rinkos raidą – potencialių finansuotinų verslų dydis, branda ir gausa, šalies / regiono patrauklumas santykyje su kitomis šalimis regionais ir t. t. Be to, privataus kapitalo fondų pramonė išgyvena labai nelengvus laikus, kaip ir visas pasaulio finansų sektorius, todėl artimiausioje ateityje, mano nuomone, sunku tikėtis didelio proveržio šioje srityje (fondų pasiūlos).Vietiniams rinkos žaidėjams visuomet bus didelis iššūkis surinkti investavimui reikiamą kapitalą, tačiau gera žinia sėkmingų verslo idėjų ar verslų savininkams – nepaisant nedidelio Lietuvoje veikiančių fondų skaičiaus – finansavimo, įskaitant kapitalo finansavimą, pasiūla yra didžiulė ir rasti finansavimą sėkmingiems projektams tikrai nėra taip sunku kaip gali atrodyti iš pirmo žvilgsnio. Žinoma, kalbu ne apie autoservisus, kirpyklas, daržovių parduotuves ar kebabines“.

Darius Dulskis, EKT:

“Ar rizikos kapitalas yra pakankamai prieinamas Lietuvos bendrovėms?“

Arvydas Saročka: “Rizikuoju būti nesuprastas ir nepopuliarus, bet mano nuomone – finansavimo prieinamumas Lietuvoje yra puikus – pradedant klasikinėmis bankų paskolomis, privačių investuotojų lėšomis ir baigiant struktūruotais produktais, tokiais kaip “mezzanine”, “verslo angelų“, rizikos / augimo / “buy-out“ privataus kapitalo fondų finansavimas. Tuo pačiu svarbu paminėti, kad rizikos kapitalas nėra universalus vaistas nuo visų ligų, tai yra pats geriausiais sprendimas konkrečiai įmonei, konkrečiame jos raidos etape. O priklausomai nuo skirtingų įmonės raidos etapų gali būti tinkami vienokie ar kitokie aukščiau minimi finansavimo produktai. O jei konkrečiai apie rizikos kapitalo prieinamumą – reikia pripažinti, kad tikrasis struktūruotas institucinis rizikos kapitalas, deja, nėra labai lengvai prieinamas Lietuvos įmonėms, o tikrų rizikos kapitalo fondų Lietuvoje nėra”.

Darius Dulskis, EKT:

“Jei rizikos kapitalo pasiūlos Lietuvoje praktiškai nėra, tai kokie kiti instrumentai prieinami Lietuvos bendrovėms?“

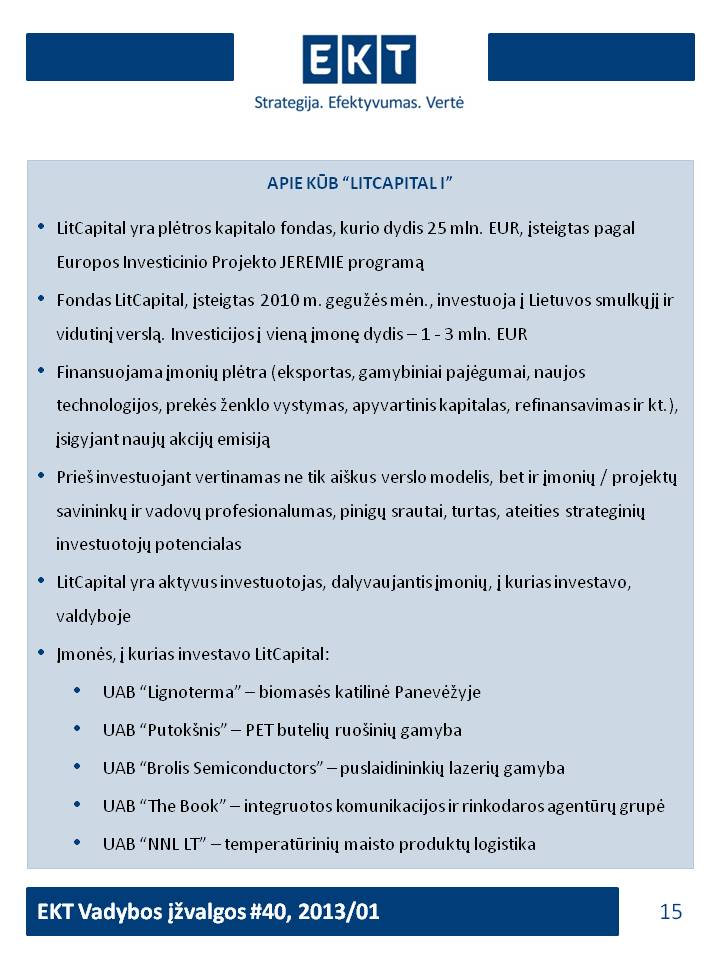

Arvydas Saročka:“JEREMIE programos finansuojami taip vadinami rizikos kapitalo fondai LitCapital I ir Baltic SME Fund, administruojami mūsų valdymo įmonės LitCapital Asset Management bei mūsų konkurentų – BaltCap, tėra tik vadinami rizikos kapitalo fondais, nes konkrečiau pažvelgus į jų abiejų investavimo strategiją pasidarytų akivaizdu, kad abu šie fondai nėra specializuoti investavimui į technologines įmones (projektus), orientuojasi bent į keletą sektorių. O šių fondų investicijų strategija labiau nukreipta į jau veikiančių įmonių plėtros finansavimą, o ne naujai kuriamų ar ankstyvos raidos stadijos verslų (projektų) finansavimą. Mūsų valdomas LitCapital I fondas tik išimties tvarka svarsto rizikos kapitalo kriterijus atitinkančius projektus, tuo tarpu rinkoje jau seniai veikiantis SEB Rizikos kapitalas taip pat investuoja tik į įmonių plėtrą arba vykdo įmonių įsigijimus (angl. “buy-out”), nors fondo pavadinimas lyg ir sufleruoja, kad tai yra rizikos kapitalo fondas. Iš naujai įkurtų (taip pat JEREMIE iniciatyvos iš dalies finansuojamų) fondų valdytojo Practica Capital valdomų fondų Practica Seed Capital ir Practica Venture Capital pavadinimų taip pat galima būtų tikėtis tikrų rizikos kapitalo investicijų pagausėjimo, tačiau apie tai spręsti dar anksti, kol nepamatėme realių pirmųjų šio fondo valdytojo investicijų. Tokią situaciją Lietuvos rinkoje lemia du esminiai veiksniai:

1. Fondų valdytojų patirtis ir žinios – Lietuva neturi realią rizikos kapitalo fondų valdymo patirtį turinčių valdytojų;

2. Nepakankamas rinkos dydis – Lietuvos ekonomikoje dominuoja tradicinės pramonės šakos, tokios kaip žemės ūkis, mažmeninė ir didmeninė prekyba, kelių transportas. Apdirbamojoje pramonėje, kuri taip pat pasižymi nemaža šakų įvairove, dominuoja pramonės šakos, neturinčios labai gilaus technologinio prado, nesukūrusios (nekuriančios) esminių konkurencinių pranašumų (unikalių technologijų, nuosavų prekės ženklų ir pan.) ir gan dažnai orientuotos į vietinę rinką, todėl neturinčios pakankamai spartaus augimo potencialo”.

Darius Dulskis, EKT:

“Kaip galėtumėte įvertinti Lietuvos rinką finansinių ar strateginių investuotojų požiūriu?“

Arvydas Saročka: “Vertinant Lietuvos rinką, akivaizdžiai matosi, kad tradicinėse Lietuvos pramonės šakose vis dar trūksta gebėjimo ir noro kurti išskirtinį konkurencinį pranašumą – per daug dėmesio skiriama trumpalaikiam santykinai pigios šalies infrastruktūros ir pigios darbo jėgos pranašumo išnaudojimui konkuruojant su brangesnėmis Vakarų Europos šalimis. Finansinių ar strateginių investuotojų požiūriu tokie verslai nėra patrauklūs investavimui vidutinio / ilgo laikotarpio perspektyvoje”.

Darius Dulskis, EKT:

“Kokie sektoriai ar verslai labiausiai domina investuotojus?“

Arvydas Saročka: “Bet kurio rizikos kapitalo fondo mėgstamiausi yra vidutinių ir aukštųjų technologijų sektoriai. Lietuvoje jie, deja, gan seklūs – vos keletas įmonių lazerių, keletas elektronikos, keletas inžinerijos, keletas biotechnologijų srityje, keletas stipresnių IT įmonių, kokybiškų pradinių investicijų (naujų įmonių) taip pat vienetai, o toks sektorius kaip medicina nors ir pakankamai gilus ir neišvystytas – apskritai vis dar kvepia “naftalinu“ ir privačiai medicinai vystytis reikia ne tik begalinės drąsos…“

Darius Dulskis, EKT:

“Kiek tokių sandorių, kuriuose buvo panaudotas rizikos kapitalas, buvo Lietuvoje per pastaruosius keletą metų?“

Arvydas Saročka: “Kaip jau minėjau – ši rinka Lietuvoje dar embriono stadijos, tikriems rizikos kapitalo sandoriams priskirčiau nebent mūsų investiciją į UAB “Brolis Semiconductors“, planuojančius užsiimti puslaidininkinių lazerių technologine plėtra ir gamyba. Vienas didžiausių, sėkmingiausių ir garsiausiai nuskambėjusių pastarųjų metų projektų aukštųjų technologijų srityje, prie kurio “prisilietė“ ne vietinis privataus kapitalo fondas “Summit Partners“ (Plėtros, ne Rizikos kapitalo fondas) yra UAB “Fermentas“ pardavimas JAV mokslinių technologijų kompanijai “Thermo Fisher Scientific“. Tikiuosi rinkos dalyviai atleis, jei kažką pamiršau paminėti, bet jei ir taip – tai tikrai tik vienetiniai atvejai”.

Darius Dulskis, EKT:

“Nuo Jūsų fondo veiklos pradžios pasaulio ir Lietuvos finansų rinkose įvyko daug reikšmingų pokyčių ar net sukrėtimų. Kaip tai paveikė rizikos kapitalo rinką?“

Arvydas Saročka: “Krizė turėjo visiems jau gerai žinomą ir plačiai išdiskutuotą poveikį. Pasakysiu tik tiek – tai neaplenkė ir privataus kapitalo / rizikos kapitalo fondų pramonės. Viena iš esminių pasekmių – ženkliai sumažėjo lėšų apimtis, investuojama į tokio tipo instrumentus, padidėjo investuotojų reikalavimai fondų valdytojams, padidėjo konkurencija tarp fondų valdytojų, todėl išliks tik patys stipriausi. Lietuvai yra dar viena bloga žinia – iš Baltijos tigrų palikome tiesiog Baltijos regionu, nors ir vis dar augančiu. Tai nėra pakankama, kad tarptautiniams finansiniams srautams Baltijos šalys ar net Centrinės ir Rytų Europos regiono šalys būtų pakankamai patrauklios lyginant su Azija, Afrika, Pietų Amerika ar kitais daug sparčiau augančiais ir didesnes vietines rinkas turinčiais regionais“.

Darius Dulskis, EKT:

“Jūsų bendrovės valdomas fondas yra įsteigtas pagal JEREMIE programą – t. y. galima vertinti šį fondą kaip rizikos kapitalo instrumento prieinamumo didinimą Lietuvos bendrovėms ES iniciatyva?“

Arvydas Saročka: “Taip JEREMIE programa vienareikšmiškai padės formuotis ir paspartins rizikos ir apskritai privataus kapitalo rinkos plėtrą Baltijos šalyse. Šiuo metu įkurtas Kontroliuojantis Fondų Fondas, kuris užtikrins bent dalinį kapitalo prieinamumą regione veikiantiems privataus (ir rizikos kapitalo) fondų valdytojams, tokiems kaip LitCapital Asset Management, todėl tikimės ilgainiui tapti vienu iš vietinių rinkos lyderių ne tik Lietuvoje, bet ir Baltijos regione“.

Darius Dulskis, EKT:

“Per keletą metų fondo veiklos investavote lėšas į 5 Lietuvos bendroves. Kaip vertinate savo veiklos rezultatus?“

Arvydas Saročka: “Fondo investavimo laikotarpis baigiasi 2014 metais, laiko prasme esame pusiaukelėje, paprastai tokio tipo fondai investuoja ne daugiau kaip į 10 – 12 įmonių, taigi ir šiuo požiūriu esame pusiaukelėje. Apibendrinant, galima drąsiai teigti, jog fondo veikla kol kas vyksta taip, kaip ir planavome”.

Darius Dulskis, EKT:

“Kaip vertinate Lietuvos verslo įmonių brandą iš Jūsų verslo perspektyvos? Ar verslo įmonės pasirengę efektyviai bendradarbiauti pritraukiant rizikos kapitalą?“

Arvydas Saročka: “Fondo reikalavimai įmonėms gal tik atrodo nelabai griežti, tačiau reikia turėti omenyje, kad yra ne tik kiekybiniai kriterijai – įmonės sektorius, dydis, projekto patrauklumas, galima grąža, bet ir kokybiniai kriterijai – komandos profesionalumas, patikimumas, sąžiningumas, gebėjimas dirbti komandoje, sunkiai pamatuojamas ir subjektyvus jau ankščiau minėtas “chemijos“ elementas. Tai nulemia mūsų veiklos specifiką – tik peržiūrėjus kelis šimtus įmonių ir pravedus aktyvesnes diskusijas / derybas su keliasdešimčia, galima pasiekti susitarimą su keletu. Tokia yra mūsų pramonės realybė ir tokia ji ne tik Lietuvoje”.

Darius Dulskis, EKT:

“Kokie pagrindiniai Jūsų darbo etapai nuo pirmojo kontakto su įmonės atstovais iki susitarimo dėl investicijų? Kokius namų darbus turėtų pasirengti įmonės, galvodamos apie rizikos kapitalo pritraukimą?“

Arvydas Saročka:“Priklauso ar įmonė pakliuvo į mūsų akiratį vadinamu “Top Down“ (ieškome mums įdomių taikinių mus dominančiose sektoriuose) ar “Bottom Up“ keliu (ateina patys arba randame per savo verslo ryšių tinklą). Pirmu atveju – pirmiausiai identifikuojame mus dominantį sektorių, išanalizuojame jo raidos tendencijas ne tik Lietuvoje, įdomiausius (stipriausius) žaidėjus, apžiūrime jų oficialiai prieinamą informaciją, pašnekiname “bendrus pažįstamus“, tuomet kontaktuojame įmonės akcininkus / vadovus, ir dažniausiai ne po keletą kartų, jei neišgirstame “Ne“ iš pirmo karto.Po kelių susitikimų pradeda aiškėti galimas plėtros planas, lėšų poreikis, tuomet pasirašomas ketinimų protokolas, atliekamas bendrovės veiklos patikrinimas, nustatoma ir suderinama bendrovės kaina, konkretizuojamas plėtros (verslo) planas, parengiama ir pasirašoma akcijų emisijos ir akcininkų sutartis, pradedamas aktyvus darbas valdybos formate įgyvendinant aptartą plėtros planą. Į kasdienį operatyvinį valdymą paprastai nesikišame, nebent nevykdomi sutarti planai.Įmonėms tikrai jokio specialaus pasirengimo nereikia. Atvirkščiai – kuo įmonė mažiau “pudruota“ – tuo mums įdomiau. Tereikia atitikti mūsų kiekybinius ir kokybinius “atrankos“ kriterijus, daugiau nieko”.

Darius Dulskis, EKT:

“Fondo investicijos apima pakankamai skirtingas sritis. Tuo pat metu tai pakankamas iššūkis Jums kaip fondo valdytojams, nes reikia išmanyti rinkos situaciją, konkurenciją, klientų specifiką, technologijas pakankamai įvairiose srityse?..“

Arvydas Saročka: “Taip, tai yra didelis iššūkis, apspręstas Lietuvos rinkos struktūros, apie ką jau kalbėjome. Tačiau mūsų, kaip fondo valdytojų, patirtis yra būtent tokia, kuri leido išsiugdyti reikiamus įgūdžius greitai perprasti skirtingas įmonės, veikiančias skirtinguose sektoriuose, – tai yra mūsų viena esminių stiprybių ir kompetencijų. Be to, mes investuojame ne aklai – turime 5 – 7 prioritetinius sektorius, kuriuos išmanome geriausiai, į juos ir koncentruojamės, tačiau nebijome įsigilinti ir į tokias sudėtingas sritis kaip puslaidininkinių lazerių gamyba ar biokuro multimedia šiluminė energetika. Pastaruoju atveju, kai ėmėme domėtis bendru projektu su Amilina, vienu didžiausių krakmolo gamintojų regione – visi iki vieno Lietuvos energetikos specialistai, įskaitant ir pripažintus šios srities mokslo daktarus vienu balsu tvirtino, kad toks projektas yra nesąmonė, tokių technologinių sprendimų ir rezultatų su biomasės kuru pasiekti neįmanoma, ir t. t. Mūsų projekto partnerių dėka radome energetikos inžinerijos kompaniją iš Belgijos, kuri yra įgyvendinusi per 20 analogiškų technologinių sprendinių įvairiose pasaulio šalyse – taigi jėgainė Panevėžyje generuos šilumą jau šių metų antroje pusėje”.

Darius Dulskis, EKT:

“Jau pati “rizikos kapitalo“ sąvoka sako, kad prisiimate tam tikrą riziką. Kaip prižiūrima įmonės, į kurią investavote, veiklą?”

Arvydas Saročka: “Kaip ir minėjau – aktyviai dirbame įmonių, valdybose. O tai reiškia kad aktyviai dalyvaujame priimant strateginius įmonės sprendimus bei įgyvendinant įmonių verslo plėtros planus. Kitaip tariant – aktyviai dalyvaujame įmonių, į kurias investavome, valdyme. O kaip vertiname ir valdome riziką – telieka mūsų komercinė paslaptis”.

Darius Dulskis, EKT:

“Kaip vertinate Lietuvos ekonomikos vystymosi perspektyvas artimiausiu metu (2 – 3 metų laikotarpiu)? Kokie pagrindiniai iššūkiai su kuriais Lietuva gali susidurti? Kokius Lietuvos ekonomikos sektorius vertinate kaip perspektyviausius?”

Arvydas Saročka:“Priklauso ar norite išgirsti optimisto, ar pesimisto požiūrį…Pradėkime nuo pesimistinio:1. Neturime jokių esminių ilgalaikių fundamentalių konkurencinių pranašumų lyginant su kitomis Europos šalimis, išskyrus nepakankamai išnaudojamą uosto potencialą ir ankstesniais metais stipriai nuvertintą žemės ūkį, kuris pastaruoju metu vėl grįžta į madą;2. Rinka maža, artimiausiais metais susidursime su papildoma demografine “skyle“, todėl darbo jėgos iššūkiai bus dar didesni darbdaviams ir patrauklumas užsienio investuotojams bus dar mažesnis;3. Visuomenės brandą atspindi rinkimų rezultatai, valstybės raidos vizijos neturime, politikos nenuoseklumas ir populizmas ne tik gali įvaryti depresiją bent šiokį tokį pilietiškumo jausmą išsiugdžiusiam žmogui, bet ir realiai trukdo spartesnei šalies raidai. Tokie pavyzdžiai kai valstybė ar savivaldybės kas keleri metai vis išardo savo inicijuotus projektus (LEO, Atominė elektrinė, žalioji energetika, eilė VPSP projektų ir t.t. ir pan.) ir nesilaiko anksčiau savo pačios prisiimtų įsipareigojimų besidangstydama esamais ar menamais korupcijos, viešojo intereso, neatliktos poreikio analizės ar bet kokiais kitokiais pasiteisinimais visiškai naikina investicinį šalies patrauklumą, kuris ir taip dėl fundamentalių regiono ir demografijos rodiklių yra beveik nulinis. Kodėl tada tikimės, kad privatūs investuotojai (verslininkai) turėtų elgtis atsakingiau ir į šalį plūstų užsienio kapitalas?”O dabar optimistiškiau – žmogiškas potencialas yra neribotas, alkis yra nuostabus progreso variklis. Lietuviai man kažkiek panašūs į danus – neturėjome ir neturime prabangos snausti ant natūralių gamtinių išteklių, todėl mus kaip vilkus – “kojos peni ir penės“. Tokie pavyzdžiai kaip Sanitas, Fermentas, Amilina, Brolis Semiconductors, Get Jar ir eilė kitų (visų tikrai nesuminėsim čia) yra puikus mūsų žmogiško kapitalo potencialo pavyzdys. Kaip, beje, ir visų mūsų dažnai „linksniuojamame“ viešajame sektoriuje yra ne viena profesionaliai dirbanti organizacija ir/ar konkretūs specialistai (pvz. VMI, Eksportuojančioji Lietuva ir pan.), tik mes patys dažnai to nenorime matyti ir pripažinti. Dėl perspektyviausių sektorių pasakyčiau taip: mūsų kaip finansinių investuotojų požiūriu perspektyviausia yra tai, kur esi stiprus ir kur yra augimo potencialas. Išeitų – žemės ūkis, ir visa, kas susiję su verslas-verslui (B2B) produktais ir paslaugomis, turinčiais eksporto potencialą”.  Darius Dulskis, EKT:

Darius Dulskis, EKT:

“Ir pabaigai – gal galėtumėte trumpai apibūdinti – kokie LitCapital fondo artimiausi veiklos planai?”

Arvydas Saročka: “Mūsų planai – iki 2014 m. pabaigos investuoti visas LitCapital I fondo lėšas. Šiuo metu aktyviai diskutuojame ir deramės su keliomis įmonėmis, “laisvų vietų“ tikrai dar likę apytiksliai 5 – 7 įmonėms. Po poros metų kursime naują fondą, greičiausiai didesnį ir skirtą ne tik Lietuvos rinkai”.